【景氣動向調查】112年12月景氣動向調查

台經院 (2023/12/26) 《台經院》

觀察近期國際經濟情勢,隨著通膨壓力緩解,美國聯準會與歐洲央行續維持利率不變。日本製造業景氣持續衰退,服務業仍維持擴張態勢。中國11月工業及消費品銷售年增率皆較上月增加,顯示中國工商業活動已有回升跡象,然房地產相關指標表現持續惡化。

在國內製造業方面,儘管全球製造業景氣復甦動能仍不足,然受惠於比較基期偏低,資通與視聽產品需求持續熱絡,令11月出口與外銷訂單年增率轉正,惟美中兩大經濟體經濟前景不確定仍高,加上中東地區緊張情勢升溫,故製造業對當月景氣看法較上月調查相比略為轉好,然對未來半年景氣看法仍偏向保守。

服務業受惠於11月台股表現亮眼,加上海運運價走高,且航空客運需求維持強勁,來台旅客人數持續成長,帶動餐飲住宿需求增溫,令證券業、運輸倉儲業與餐旅業看好當月景氣表現。營建業方面,時序進入年底傳統趕工與購屋旺季,加上「新青年安心成家房貸」政策發酵,加快首購族進場購屋腳步,令營建業對當月與未來半年景氣看法較上月調查相比明顯轉好。

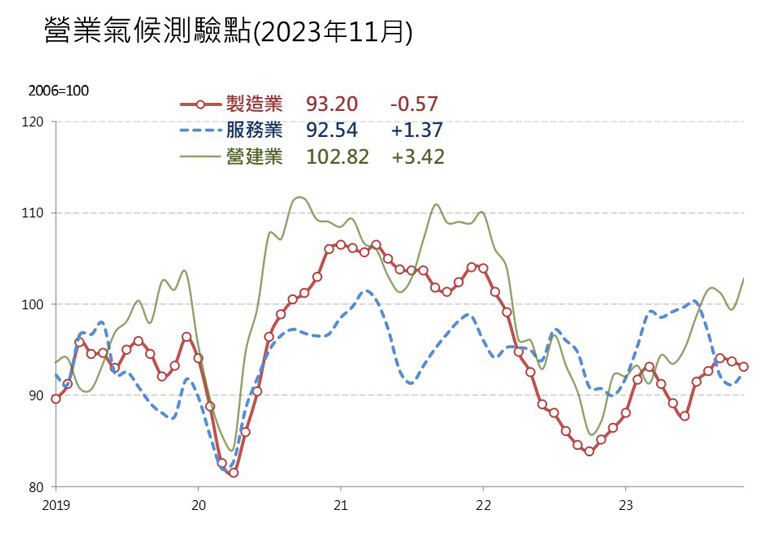

根據本院調查結果,經過模型試算後,11月製造業營業氣候測驗點續呈下滑,然變動幅度有限,而服務業與營建業測驗點均轉為上揚。

一、國際情勢

觀察近期國際經濟情勢,在美國方面,隨著通膨持續降溫,聯準會續維持利率不變,從利率點陣圖來看,大多數官員預計2024年利率將維持在4.5%~4.75%,且預計2025年利率將進一步下降,金融市場對美國聯準會降息預期增溫,從緊縮立場轉向更中性的立場。在歐元區方面,與美國相似,因通膨壓力緩解,歐洲央行再度維持利率不變,且勞動市場供需緊張狀況逐漸緩解,不過仍高於疫情前的水準。在日本方面,11月日本製造業景氣續維持衰退態勢,服務業雖維持擴張態勢,惟新業務擴展持續低迷,致服務業景氣較上月相比下滑。在中國方面,11月經濟數據表現不一,工業生產與零售銷售年增率均較上月上升,固定資產投資累計年增率與上月相比持平,且房地產相關指標持續惡化,顯示房地產仍將是中國明年投資的主要拖累項目。

美國

美國商務部經濟分析局(BEA)發布2023年美國第三季GDP年增率(yoy)為2.9%,為2022年第二季以來的新高。此外EIU與S&P Global於2023年12月發布美國於2023年的經濟成長率估計值,皆估計為2.4%,且皆與前值維持一致。至於2024年,EIU與S&P Global預測美國經濟成長率分別為1.0%與1.4%。

有關美國就業市場表現方面,根據美國勞動統計局公布資料,美國於2023年11月的失業率為3.7%,較前一個月失業率下滑0.2個百分點;此外11月美國非農就業人口增加19.9萬人。物價方面,美國2023年11月消費者物價指數(CPI)年增率為3.1%,與前一個月數值下滑0.1個百分點。扣除食品與能源價格的核心CPI年增率為4.0%,則與前月數值持平。此外美國商務部公布數據顯示,11月美國零售銷售額年增率為4.09%,較前值增加1.85個百分點。美國聯準會(Fed)於2023年12月召開的貨幣政策會議,決議仍然將聯邦基金利率維持在5.25-5.5%區間不變。

至於美國經濟近期的景氣展望方面,參考美國供應管理研究所(Institute of Supply Management, ISM)公布美國的2023年11月製造業採購經理人指數(PMI)為46.7點,與前一個月數值持平。另外ISM公布的2023年11月服務業PMI為52.7點,較前一個月指數上揚0.9點。美國製造業與服務業的最新PMI數值顯示,美國的製造業維持緊縮但沒有進一步衰退,而美國的服務業則持續維持在榮枯線以上,仍意味擴張。

歐洲

歐盟統計局(Eurostat)發佈之2023年第三季歐盟(EU27)與歐元區(EA20) GDP年增率,皆為0%,皆為2021年第二季以來的新低。此外EIU與S&P Global於2023年12月發布歐元區於2023年的經濟成長率估計值,分別估計為0.6%與0.5%。至於2024年,EIU與S&P Global預測歐元區經濟成長率分別為0.8%與0.5%。

在歐洲就業市場表現方面,根據Eurostat最新公布數據,歐盟與歐元區於2023年10月失業率分別為6.0%與6.5%,皆與前值持平。此外,Eurostat公布之2023年11月歐盟與歐元區消費者物價指數(CPI)年增率分別為3.1%與2.4%,皆較前一個月通膨數值下滑0.5個百分點。歐洲央行(ECB) 於2023年12月召開的貨幣政策會議,決議仍然將再融資利率維持在4.5%不變。

至於歐洲經濟展望方面,參考歐盟委員會公布的綜合經濟觀察指標(Economic Sentiment Indicator, ESI),歐盟與歐元區2023年11月的ESI為93.7與93.8點,相較於前值,前者上揚0.5點,後者上揚0.3點。2023年11月歐盟與歐元區ESI數值以細項來看,除了製造業信心指數皆較前月數值下滑之外,零售業、服務業、營建業與消費者信心指數皆較前值上揚。

日本

日本內閣府公布2023年第三季國內生産總值(GDP)第二次速報值,GDP年增率為1.5%,低於2023年前二季。其中民間住宅投資及公共投資年増率分別為2.2%及2.6%,企業設備投資年增率-1.0%,民間消費零成長;商品及勞務進出口年增率分別為2.3%及-4.7%。財務省公布2023年11月進口額為9兆5,965億日圓,較2022年同期減少11.9%,為連續第8個月下跌;出口額為8兆8,196億日圓,較2022年同期減少0.2%,係因鋼鐵、半導體設備、船舶等出口出現雙位數衰退。此外,EIU與S&P Global於12月發布日本2023年經濟成長率估計值,分別達1.8%、1.9%水準。相較前次估計值,EIU下調0.2個百分點,S&P Global上修0.15個百分點;另EIU與S&P Global預測2024年日本經濟成長率分別為1.4%、0.8%。

在就業市場方面,依據日本總務省發布2023年10月經季節調整後失業率為2.5%,較9月數值下滑0.1個百分點。在物價方面,10月消費者物價(CPI)年增率為3.3%,較9月數值上升0.3個百分點,為第14個月漲幅超過3%。日本央行於2023年12月召開金融政策會議,決議基準利率維持在歷史低點-0.1%,10年期國債殖利率目標維持在0%左右水準及殖利率曲線控制參數(上限以1%)不變。

在日本經濟展望方面,依據S&P Global引用au Jibun Bank發布的日本11月製造業及服務業採購經理人指數(PMI)分別為48.3與50.8,與10月數值相比較,分別下跌0.4個百分點及0.8個百分點。從日本製造業及服務業的最新PMI數值顯示,製造業仍處於50的臨界點以下,11月受到國內外需求減少,產出及新訂單持續下滑,企業投入品採購為今年2月以來最大降幅,PMI數值較前一個月指數下跌;服務業雖維持擴張態勢,惟新業務擴展持續低迷,致服務業PMI數值較前一個月指數下滑。

中國

中國國家統計局於2023年10月公布第三季GDP年增率初步核算結果為4.9%,2023年前三季年增率為5.2%。而近期最新公布11月全國規模以上(主要業務收入在2,000萬元及以上的工業企業)工業增加值年增率為6.6%,比10月數值增加2.0個百分點;社會消費品零售額年增率10.1%,比10月數值增加2.5個百分點,其中商品零售、餐飲年增率分別為8.0%、25.8%。另中國海關總署發布2023年11月貿易額為5,154.7億美元,年增率與10月數值持平,其中進出口年增率分別為-0.6%及0.5%。在固定資產投資方面,1-11月全國(不含農戶)固定資產投資及民間投資年增率分別為2.9%、-0.5%,皆與1-10月年數值相同。房地產指標方面,中國政府雖積極救市,僅國房景氣指標微幅回升至11月的93.42,而市場仍受到房企違約影響下,1-11月房地產開發投資增速為-9.4%,商品房銷售額及面積增速分別為-5.2%及-8.0%,皆再創今年以來新低。依據EIU與S&P Global於12月發布2023年經濟成長率預測值,分別為5.5%與5.4%。相較於前次預測值,EIU持平,S&P Global上修0.2個百分點;2024年經濟成長率預測值分別為4.9%、4.7%。

在中國就業市場方面,11月全國及31個城市的城鎮調查失業率皆為5.0%,且都與10月失業率相同。在全國居民消費價格(CPI)方面,11月CPI年增率為-0.5%,主要係食品煙酒類項下的豬肉價格降幅高達3成;核心CPI年增率為0.6%,比前月數值下滑0.3個百分點。中國人民銀行(PBOC)於2023年12月召開的貨幣政策委員會,決議各週期的貸款最優惠利率(LPR)維持不變,即一年期和五年期貸款最優惠利率分別維持在3.45% 和4.20% 不變。

在中國經濟展望方面,依據中國國家統計局發布11月製造業PMI為49.4%,較前月數值下滑0.1個百分點,係因國內外需求不振,新訂單、生產等指標皆較前月數值下滑,致製造業仍處於緊縮區。非製造業活動指數為50.2%,較前月數值下滑0.4個百分點,顯示非製造業雖處擴張區,然因房地產、租賃及商務服務等業別仍處緊縮階段,使得擴張程度出現減速。整體而言,11月工業及消費品銷售年增率皆較前一個月數值增加,顯示中國工商業活動已有回升跡象,惟10-11月期間包括浙江中南建設、上海旭輝、北京鴻坤偉業、廣東龍光集團等房企爆發違約,持續影響11月房地產相關指標,致部分指標仍創今年以來新低水準。

二、國內情勢

首先在對外貿易方面,隨高效能運算、人工智慧、資料中心、車用電子等新興科技應用持續擴展,終端產品晶片含量提升,加以供應鏈庫存逐漸回歸正常水位,令11月出口再度轉為正成長,由10月-4.5%擴增至11月3.8%。在主要出口產品方面,隨著電腦及其附屬單元(如顯示卡、伺服器等)買氣暢旺,11月出口以資通與視聽產品成長74.0%最多,儘管其他貨類續呈跌勢,然受惠於去年比較基期低,令電子零組件、化學品、機械、基本金屬及其製品年減幅度縮小;進口方面,農工原料與消費品進口年減幅度擴大,加上資本設備購置年減幅度仍大,令11月進口年減幅度擴增至-14.8%。累計今年1~11月出口較去年同期衰退11.5%,進口衰退18.7%,總計2023年1~11月出超金額為694.6億美元,成長49.6%。

物價方面,蔬果價格受先前接連颱風帶來豪雨之遞延影響,令蔬果價格年增率續維持雙位數漲幅,故整體食物類價格年增率由10月5.51%擴大至11月5.63%,對總指數影響1.50個百分點,較上月增加0.02個百分點。此外,油料費隨國際行情走低,加上通訊設備及運輸費亦跌,令交通及通訊類價格年增率由10月1.64%縮小至11月1.18%,對總指數影響0.17個百分點,較上月減少0.07個百分點。儘管整體CPI年增率由上月3.05%縮小至2.90%,然受到教養娛樂類、醫藥保健類與衣著類等年增率互有漲跌,令核心CPI年增率則由上月2.49%縮小至2.38%;PPI方面,中油調降售予電業用戶之天然氣價格致燃氣價格下跌,加上石油及煤製品、金屬製品,以及化學材料及其製品與藥品等價格下跌所致,惟電價調漲,加上農產品與電力設備及配備等價格上漲,抵銷部分跌幅,致使2023年11月整體PPI年減幅擴大,降至-0.70%。累計今年1~11月CPI年增率2.48%,PPI年增率為-0.56%。

勞動市場方面,初次尋職者失業人數、對原有工作不滿意而失業的人數較上月明顯減少,2023年11月失業率3.34%,與上月下降0.09個百分點,較上年同月下降0.27個百分點,1-11月失業率平均為3.49%,較上年同期下降0.19個百分點。薪資方面,2023年10月總薪資為51,143元,較2022年同月增加1.35%,10月經常性薪資為45,564元,較2022年同月增加2.31%,在扣除物價上漲因素後,2023年1~10月實質經常性薪資為41,370元,較2022年同期成長0.06%,2023年1~10月實質總薪資為53,960元,較2022年同期衰退0.87%。

在國內金融市場方面,市場資金穩定,2023年11月金融業隔夜拆款利率最高為0.692%,最低為0.686%,加權平均利率為0.688%,較上月下降0.003個百分點,較2022年同月增加0.255個百分點。股市方面,金融市場預期聯準會不再升息,導致美國10年期債券殖利率震盪偏下,美股勁揚帶動台股反彈,台灣加權指數11月底收在17,433.85點,大漲8.95%,平均日成交量為2,884.33億元。匯率方面,受國際美元走弱、人民幣匯價持續回穩,加上外資11月淨匯入112.57億美元,創下2011年有紀錄以來的單月新高,致使新台幣走勢轉強,月底匯率收在31.26美元,升值3.71%。

三、廠商調查結果

在國內製造業方面,儘管地緣政治不穩、高利率環境等因素仍影響內外銷市場需求,惟近期鋼價反彈,推升客戶回補庫存動能,致基本金屬製品外銷訂單減幅縮小,加以上游原料報價維持高檔,支撐產品報價止穩回升,故雖有二成以上的鋼鐵基本工業廠商看壞當月景氣表現,但亦有三成左右的鋼鐵基本工業廠商看好當月景氣表現,鋼鐵基本工業對當月景氣表現看法較上月調查相比明顯轉好;11月受到國際原油價格下跌,以及下游買盤拉貨趨於觀望,多數石化與塑膠原料價格較10月下跌,然時序進入鞋材旺季,有助於相關塑膠原料出貨表現,加上聚氯乙烯(PVC)下游客戶購料意願回溫,支撐塑膠原料銷量提升,故有七成比例的化學工業廠商持平看待當月景氣表現;受惠於AI伺服器需求穩健成長,令晶圓代工先進製程產能利用率持續回溫,然整體市場需求仍顯疲軟,以及中國同業的價格競爭壓力,促使國內業者成熟製程稼動率依然低迷,加上時序進入面板、LED產業淡季,業者拉貨力道疲弱,故有接近四成比例的電子機械業廠商看壞當月景氣表現。

在未來半年景氣看法上,全球經濟復甦腳步遲緩,加上中國石化產能擴大,石化原料供過於求格局難以扭轉,部分石化原料價格表現較為壓抑,且中東局勢緊張,市場對油市供給的擔憂升溫,石化業者恐面臨進料成本逐步提高而產品價格表現相對壓抑的情況,而塑膠原料業者同樣面臨中國競爭壓力持續擴大,加上中國製造業生產仍不明朗及中國針對台灣進口的聚碳酸酯(PC)進行反傾銷立案調查突顯兩岸貿易關係惡化,不利相關產品出口中國市場表現,故有六成左右的化學工業業者看壞未來半年景氣表現;儘管在半導體供應鏈庫存逐漸回歸正常水位下,有助於提升供應鏈客戶訂單意願,然全球經濟成長力道仍處於低度成長態勢,將影響下游終端需求復甦表現,故仍有一半比例以上的電子機械業者持平看待未來半年景氣表現。

在製造業調查部分,根據本院對製造業廠商所做2023年11月問卷結果顯示,認為當(11)月景氣為「好」比率為15.2%,較10月14.8%增加0.4個百分點,認為當月景氣為「壞」的比率則為29.1%,較10月33.3%減少4.2個百分點,權重較大的化學工業與電子機械業對當月景氣看法多偏向持平與看壞,而鋼鐵基本工業對當月景氣表現看法較上月調查相比明顯轉好;由整體廠商對未來半年景氣看法加以觀察,看好廠商由2023年10月的27.1%減少2.1個百分點至當月的25.0%,看壞比率則由10月的19.9%增加6.9個百分點至當月的26.8%,化學工業、塑膠製品業與運輸工具業較看壞未來半年景氣表現,而鋼鐵基本工業與電子機械業對未來半年景氣看法仍多偏向持平。

將上述製造業對當月及未來半年景氣看法比率之調查結果,經過本院模型試算後,2023年11月製造業營業氣候測驗點為93.20點,較上月修正後之93.77點減少0.57點,雖呈連續二個月下滑,然下滑幅度有限。

服務業方面在百貨周年慶和雙十一檔期促銷的挹注,使得門市來客數增加,加上來台旅客人數持續成長,國際觀光客增加帶動住宿需求提升,均有利於帶動餐飲住宿市況持續增溫,故有接近四成比例的餐旅業者看好當月景氣表現。散裝貨運反映中國鐵礦砂、穀物等大宗原物料採購轉熱,貨櫃運輸則受惠於航商持續提高減班縮艙力道,帶動海運運價起漲,加上航空客運需求維持強勁,且油價下跌亦利於緩和海空運成本壓力,對單位運輸收益具提振效益,故有七成以上的運輸倉儲業者看好當月景氣表現;因美國通膨持續降溫,金融市場預期聯準會升息已到盡頭,國際熱錢回流,外資淨買超力道強勁,帶動11月台股價量齊揚表現,券商業務明顯增量,令證券業看好當月景氣表現。

在未來半年景氣看法上,雖看好利基應用商機,但因地緣政治風險升高、美中兩大強權對峙,下游市況回暖幅度有限,客戶並無立即擴大產能的急迫性,更遑論已下修資本支出,造成各料件設備之採購流通趨緩,故有一半比例以上的批發業者看壞未來半年景氣表現;儘管保險商品回歸保障層面不利於投資型商品市況,所幸各國出現停止升息跡象有助於外幣計價之利變型保單買氣回溫,又業者積極銷售期繳、價值型保單改善商品組成結構,故預估人身保險整體保費收入將持續好轉,且產險市場亦穩健擴張,故有九成左右的保險業者看好未來半年景氣表現。

在服務業調查部分,證券業與運輸倉儲業看好當(11)月景氣,餐旅業看好當月景氣表現的廠商比例明顯高於看壞,批發業與保險業則多看壞當月景氣,而銀行業對當月景氣看法則偏向普通;在未來半年看法的部分,零售業、餐旅業、運輸倉儲業、保險業與證券業看好未來半年景氣表現的廠商比例明顯高於看壞,而銀行業對未來半年景氣看法則偏向持平,批發業對未來半年景氣看法則多偏向持平與看壞。

將上述服務業對景氣看法調查結果,經過本院模型試算後,2023年11月服務業營業氣候測驗點為92.54點,較上月修正後之91.17點增加1.37點,結束先前連續三個月下跌的態勢轉為上揚。

在營造業方面,因時序進入年底傳統趕工旺季,尤其是公共工程及廠辦工程等類型之建設,故2023年11月營造業景氣以好轉視之。展望未來,由於政府公建力道持續擴大,且國內經濟逐漸復甦,帶動公部門和私部門固定投資出現同步增加趨勢,預計相關工程需求將呈現穩健成長,因此未來半年營造業景氣以好轉看待。

其次不動產業方面,2023年11月六都建物買賣移轉件數月增率為11.3%,主要是受惠於時序進入購屋旺季,以及交屋潮助攻,加上「新青年安心成家房貸」政策發酵,讓原本就有意購屋的首購族或符合資格的自住族群,決策時間縮短,加快腳步進場購屋。展望未來,國內經濟逐步恢復動能、「新青年安心成家房貸」刺激剛性需求浮現、貨幣政策緊縮有機會逐步告一段落等,將是未來半年房市的有利因素,不過房市調控政策恐仍無鬆綁的空間,特別是囤房稅2.0立法通過,加上全國待售新成屋規模不斷擴大,因而未來半年房市景氣尚無法回到2022年上半年的高峰。

將上述營建業對景氣看法調查結果,經過本院模型試算後,本次營建業2023年11月營業氣候測驗點為102.82點,較10月之99.40點上揚3.42點,結束先前連續兩個月下跌的趨勢。

四、綜合分析判斷

本院各產業研究人員根據廠商問卷調查及工業產銷等相關資訊,對個別產業未來半年之景氣趨勢綜合判斷如下:

● 11月轉壞,未來半年較11月看壞之產業:

石化原料、機械設備製造修配業、金屬工具機業、產業機械業、機車零件製造業、批發業

● 11月轉壞,未來半年較11月看好之產業:

視聽電子產品

● 11月轉壞,未來半年維持持平之產業:

不含酒精飲料、石油及煤製品、自行車製造業、自行車零件製造業

● 11月持平,未來半年較11月看壞之產業:

運輸工具業、汽車製造業、機車製造業

● 11月持平,未來半年較11月看好之產業:

食品業、冷凍食品、紡織業、紡紗業、成衣及服飾、木竹製品業、印刷業、玻璃及其製品、電線電纜、通信機械器材、育樂用品業、零售業、銀行業、保險業

● 11月持平,未來半年仍維持持平之產業:

總製造業、屠宰業、飼料業、紙業、化學工業、塑橡膠原料、人造纖維製造業、化學製品、橡膠製品、非金屬礦物、水泥及其製品、鋼鐵基本工業、金屬製品、金屬模具、螺絲及螺帽、電力機械、家用電器、電子機械、資料儲存及處理設備、電子零組件業、汽車零件、精密器械

11月轉好,未來半年較11月看壞之產業:

無

● 11月轉好,未來半年較11月看好之產業:

製油、製粉及碾穀、織布、皮革毛皮製品、金屬建築結構及組件業、營建業、一般土木工程業、餐旅業、證券業、電信服務業

● 11月轉好,未來半年仍維持持平之產業:

塑膠製品、陶瓷及其製品、電力機械器材製造、建築投資、運輸倉儲業

景氣動向調查

分享: